618叠加北方高温天气,空调市场并没有想象中“火热”;南方持续阴雨天气,令国内家用空调企业6月和7月内销排产分别同比下滑10.0%和12.5%。不过,东南亚和中东等市场需求爆发,外销市场逆势增长。

奥维云网大家电事业部副总经理裴东敏表示,消费端来看,在以旧换新政策明朗之前,消费者有较强观望情绪而选择延迟购买计划。最重要的是,空调销售“靠天吃饭”的特性,今年南方部分地区连续暴雨、全国未有大范围高温天气,未给需求带来强有力的刺激。整体看来,行业面临压力。

“我买了一台1.5匹挂机、新一级能效、云锦三代的格力空调。”今年618期间,北京陈女士装修新房,添置了一台空调。

“自己选择太难了,我朋友之前买了两台,我就跟着她买了。安装迅速,试用也可以,颜值也不错。”陈女士介绍。

在618期间购买大件电器是不少消费者的选择,苏宁易购空调中高端品牌份额提升明显,新一级空调销售占比超9成,厨房空调同比增长超500%,海信X628新风空调同比增长80%。

与此同时,国家预警信息发布中心6月21日发布未来七天风险提示显示,6月22日-23日,华北南部、黄淮地区,25日-30日,河北中南部、山东北部、河南北部及京津地区有高温天气过程。

不过,南方却是暴雨不断。6月21日-24日,湖北、湖南、安徽、江苏、江西、上海、贵州、云南等地部分地区持续降雨或局地强降雨;华北、东北及内蒙古东部局地有降雨和强对流天气。

北方持续高温也难拉动空调销量。奥维数据罗盘显示,6月3日-6月9日,全国线上渠道空调品类销售量同比下滑61.97%,销售额同比下滑65.36%。6月10日-6月16日,全国线上渠道空调品类销售量同比下滑51.25%,销售额同比下滑59.93%。

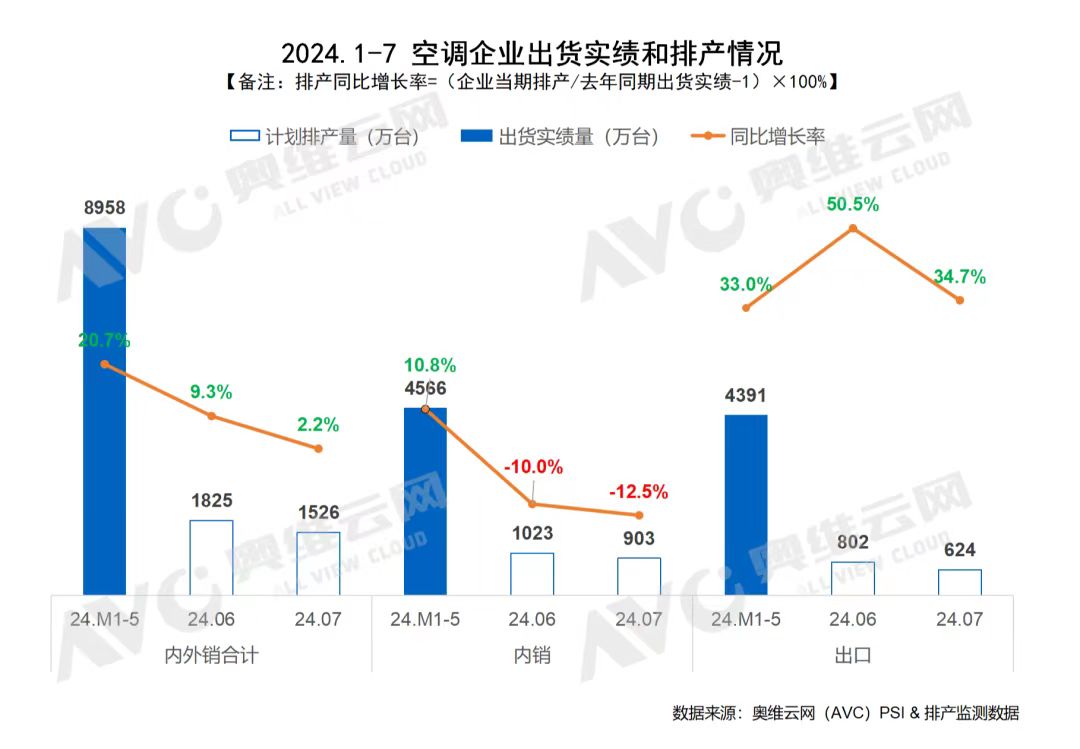

面对行情变化,空调企业也实时调整。根据奥维云网最新排产监测多个方面数据显示,今年6月和7月国内家用空调企业内销排产分别同比下滑10.0%和12.5%。

“空调销售虽然到达旺季,但相比去年,今年南方多地降雨频频,高温天气未能大范围爆发,零售需求大打折扣。在行业库存充足和零售需求减弱的双重前提下,空调企业后续生产计划自然呈现出季节性走低的趋势。”裴东敏认为。

空调内销出货在经历了前几个月的快速地增长之后,预计在6月迎来下降拐点,且降幅在7月有逐步扩大趋势。不过外销订单持续景气,根据奥维云网最新排产监测多个方面数据显示,6月和7月国内家用空调企业外销排产分别同比增长50.5%和34.7%。

据产业在线.9万台,同比增长11.7%。其中,内销1245.7万台,同比下滑1.4%;出口907.3万台,同比增长36.8%。

裴东敏介绍,今年外销市场一路走高,多家公司制作订单相比去年都有大幅暴涨。目前来看,6-7月排产依然延续大面积上涨趋势。空调出口从始至终保持较强增长韧性的原因,除了受到海外补库红利的影响,还有地缘冲突导致的运费上行、经济波动导致的汇率下行等利好外销订单增长。

“不过更重要的是,在全球气候变暖的大环境下,部分国家和地区遭受高温侵袭,显著推动了空调订单需求量开始上涨。高温刺激下,东南亚和中东等市场需求爆发趋势明显,空调外销排产延续高增长。”裴东敏提到。

以东南亚和中东地区为例,根据奥维云网出口监测数据,5月家用空调销往东南亚地区的泰国、菲律宾、马来西亚的出口量分别同比增长138.0%、99.8%和71.5%,销往中东地区的土耳其、利比亚、阿联酋的出口量分别同比增长140.1%、116.3%和111.6%。

中信建投证券研报认为,根据海关总署数据,5月家电出口增速环比提振,空调、黑电外销显著反弹,冰洗维持较高增长。展望二季度,空调、冰箱、黑电预计仍将享有低基数红利,维持较高出口增速基本无虞。

市场涨跌也影响空调行业格局变动。综合奥维数据罗盘6月3日-6月16日线上市场数据,格力空调市占率23%左右、美的空调市占率21%左右、小米空调市占率15%左右。线下市场方面,格力空调市占率30%左右、美的空调市占率30%左右、海尔空调市占率12.5%。

总体来看,空调市场之间的竞争激烈。6月25日,格力电器发布信息称,近期关注到一篇标题为《中国空调市场“洗牌”,格力跌出前三,新的黑马竟是“门外汉”?》的不实文章及转录视频通过捏造不实数据等手段,误导公众对格力产品和销量的认知。公司已向国家相关部门举报,并将采取法律手段坚决捍卫公司合法权益。

空调无疑是格力电器最重要的业务,格力电器2023年营收2050.18亿元,同比增长7.82%;归母净利润290.17亿元,同比增长18.41%。其中,空调业务营收1512.17亿元,产品毛利率37.04%,毛利率在行业中最高。

与此同时,美的集团空调业务自从前几年超过格力电器后,从始至终保持领先,2023年空调业务营收比格力电器多近100亿元,达1611.11亿元。从营收规模来看,美的空调与格力空调营收规模位居行业前二。

光大证券分析师洪吉然认为,格力电器2023年收入增速略微偏低,可能是原材料集采出售的收益同比收缩,空调出货节奏相对谨慎。空调收入接近历史顶峰,毛利率提升有空调产品提价,原材料价格下行,其他低毛利业务收入占比下降等因素。

2023年包含电视、空调、冰箱等品类的小米IoT与生活消费产品业务收入为801亿元,海尔智家空调营收456.60亿元,海信家电暖通空调营收386.52亿元,长虹美菱空调业务实现收入115.66亿元,包含空调、洗衣机业务的TCL白电收入同比增长26.3%至104.09亿港元。

中怡康分析师表示,未来空调价格战激烈程度升级,空调卖点可视化、集成化、个性化仍为消费者追求点,渠道表现分化、电子商务平台布局开始转变,软件竞争将成为弯道超车机会点之一,消费者多场景搭配需求将带来外观、材质方面的行业变革。对品牌和厂商而言,面对变局唯有主动求变,方可在市场之间的竞争中赢得增长机会。

“2023年头部品牌聚焦稳定盈利和结构升级策略,不论是在渠道还是在价格上均给另外的品牌留出了市场空间。从结果来看,线上市场腰部品牌实现了份额的增长,头部品牌集中度有所下滑。在高端市场,马太效应越发明显,市场集中度持续提升。”裴东敏认为。